El ejercicio 2012 se ha vuelto especialmente complicado a nivel fiscal: coinciden importantes novedades aplicables en 2011 junto con diferentes anuncios de cambios en 2013, lo que está generando una especial inquietud e inseguridad tanto entre los asesores fiscales y legales como entre los contribuyentes.

El ejercicio 2012 se ha vuelto especialmente complicado a nivel fiscal: coinciden importantes novedades aplicables en 2011 junto con diferentes anuncios de cambios en 2013, lo que está generando una especial inquietud e inseguridad tanto entre los asesores fiscales y legales como entre los contribuyentes.

El despacho de asesoramiento empresarial, Arrabe Asesores, resumió en el último artículo especial los mecanismos que permiten disminuir la cuota a pagar del Impuesto de Sociedades y del IRPF para este año 2012. En esta segunda parte, la información se centra en el IVA, tanto para grandes compañías como para pymes.

Arrabe Asesores recoge algunas situaciones previstas por la Ley del IVA y las modificaciones recientes, que permiten planificar adecuadamente la forma u oportunidad para realizarlas, en cuanto a tipos impositivos, Ley del Mercado de Valores, nuevos supuestos de “inversión del sujeto pasivo”, transmisión de terrenos, devolución mensual del IVA, modelo 347, facturas, y la cuenta corriente tributaria, entre otros asuntos.

El IVA

El IVA grava la casi totalidad de transacciones que se realizan en la vida cotidiana y se convierte para el consumidor final en un mayor coste de adquisición de bienes y servicios. Los hechos imponibles son: entregas de bienes, prestación de servicios, adquisición intracomunitaria de bienes e importación de bienes.

“Para estar sujetas a dicho impuesto las operaciones deben ser realizadas en el territorio de aplicación del impuesto, por empresarios o profesionales, a título oneroso, con carácter habitual u ocasional, en el desarrollo de su actividad empresarial o profesional”, aclara Miguel Ángel Ferrer Garcerán, socio director general de Arrabe Asesores.

Estas operaciones pueden ser realizadas por los empresarios como “adquirentes” o como “transmitentes”, generándose IVA en ambas situaciones. Por las primeras, el empresario “soporta IVA” y por las segundas “repercute IVA”. “A efectos de liquidar el impuesto, muy a grandes rasgos, el sujeto pasivo (empresario) descontará del total del IVA repercutido el total del IVA soportado, y la diferencia se ingresará a Hacienda. Cuando lo soportado sea superior a lo repercutido, existirá un importe que podrá ser devuelto”, explica Miguel Ángel Ferrer.

“En concreto, las personas físicas realizamos muchas veces transacciones como empresarios y como particulares, por lo que algunas de ellas tributan por IVA y otras por Impuesto de Transmisiones Patrimoniales (ITP) en su modalidad de Transmisiones Patrimoniales Onerosas (TPO). Nunca por ambos tributos, por la incompatibilidad prevista en las leyes”, continúa el responsable de Arrabe Asesores.

Hay algunas situaciones contempladas por la Ley del IVA que permiten planificar adecuadamente la forma u oportunidad para realizarlas.

1.Tipos impositivos

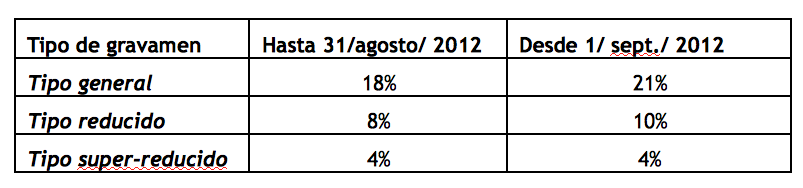

Las principales modificaciones introducidas en el IVA por el Real Decreto-ley 20/2012 (Medidas para garantizar la estabilidad presupuestaria y de fomento de la competitividad), son las siguientes:

1.1. Se modifica el importe de los tipos de gravamen en el IVA con efectos desde el 1 de septiembre de 2012.

1.2. Con efectos desde el 1 de septiembre de 2012, pasarán a tributar al tipo general del 21% las siguientes operaciones, a las que hasta el 31 de agosto de 2012 se les aplicaba el 8%:

– Las entregas, adquisiciones intracomunitarias e importaciones de “flores y plantas vivas de carácter ornamental”.

– “Los servicios mixtos de hostelería, espectáculos, discotecas, salas de fiestas, barbacoas y otros análogos”.

– “Los servicios prestados por intérpretes, artistas, directores y técnicos, que sean personas físicas, a los productores de películas cinematográficas susceptibles de ser exhibidas en salas de espectáculos y a los organizadores de obras teatrales y musicales”.

– Los servicios consistentes en la “entrada a teatros, circos, espectáculos y festejos taurinos, (…) parques de atracciones y atracciones de feria, conciertos, (…) parques zoológicos, salas cinematográficas y exposiciones, así como a las demás manifestaciones similares de carácter cultural a las que se refiere el artículo 20, apartado 1, número 14º de esta Ley cuando no estén exentas del Impuesto”.

En relación con esta clase de servicios de carácter cultural, el tipo reducido del 10% únicamente resultará aplicable a partir de 1 de septiembre de 2012 a los siguientes:

– “Los servicios prestados a personas físicas que practiquen el deporte o la educación física, cualquiera que sea la persona o entidad a cuyo cargo se realice la prestación, siempre que tales servicios estén directamente relacionados con dichas prácticas y no resulte aplicable a los mismos la exención a que se refiere el artículo 20, apartado uno, número 13º de esta Ley”.

– “Los servicios funerarios efectuados por las empresas funerarias y los cementerios, y las entregas de bienes relacionados con los mismos efectuadas a quienes sean destinatarios de los mencionados servicios”.

– Los servicios consistentes en “asistencia sanitaria, dental y curas termales que no gocen de exención de acuerdo con el artículo 20 de esta Ley”.

– “Los servicios de peluquería, incluyendo, en su caso, aquellos servicios complementarios a que faculte el epígrafe 972.1 de las tarifas del Impuesto sobre Actividades Económicas”.

– Los servicios consistentes en “el suministro y recepción de servicios de radiodifusión digital y televisión digital”.

– “Las importaciones de objetos de arte, antigüedades y objetos de colección, cualquiera que sea el importador de los mismos”.

Con efectos desde el 1 de septiembre de 2012, pasarán a tributar al tipo general del 21% las siguientes operaciones a las que hasta 31 de agosto de 2012 les resulta aplicable el tipo super-reducido del 4%:

– Las entregas, adquisiciones intracomunitarias e importaciones de “los objetos que, por sus características, sólo puedan utilizarse como material escolar”.

En relación con esta clase de bienes, el tipo super-reducido del 4% únicamente resultará aplicable a partir de 1 de septiembre de 2012 a las entregas, adquisiciones intracomunitarias e importaciones de “álbumes, partituras, mapas y cuadernos de dibujo”, y a los libros de texto.

– Aplicación del tipo super-reducido del 4% a las entregas de viviendas de cualquier clase, hasta 31 de diciembre de 2012.

En caso de no prorrogarse la medida contenida en la disposición final quinta del Real Decreto-ley 20/2011 (Medidas urgentes en materia presupuestaria, tributaria y financiera para la corrección del déficit público), el tipo aplicable a partir del 1 de enero de 2013 a las entregas de viviendas en general sería el reducido del 10%.

El tipo super-reducido del 4% quedaría únicamente para los supuestos a que se refiere el artículo 91.2.1.6º de la Ley del IVA (viviendas de protección oficial de régimen especial o de promoción pública, y viviendas que sean adquiridas por entidades que apliquen el régimen especial previsto en el Capítulo III del Título VII del Texto Refundido de la Ley del Impuesto sobre Sociedades).

– Aplicación del tipo reducido a las obras de renovación y reparación de viviendas.

A partir del 1 de septiembre de 2012 resultará aplicable el tipo reducido del 10% (en lugar de 8%, como venía siendo hasta el 31 de agosto de 2012) a las obras de renovación y reparación de viviendas, en los términos previstos en el número 10º del apartado 1.2 de la Ley del IVA en el Real Decreto-ley 20/2012. Además, con carácter indefinido y no únicamente hasta el 31 de diciembre de 2012.

“En relación a esto, los requisitos exigidos para la aplicación del tipo reducido del 10% a las obras de renovación y reparación de viviendas son similares a los que existían hasta el 31 de agosto de 2012 (número 15º del apartado uno.2 de dicha Ley). La única salvedad es que a partir de 1 de septiembre de 2012, el coste de los materiales aportados por el empresario que realice las obras podrá llegar a ser de hasta el 40% de base imponible de la operación, y no de hasta el 33% como ocurría con anterioridad al 31 de agosto de 2012”, explica Miguel Ángel Ferrer.

2. Artículo 108. Ley del Mercado de Valores

Se refiere al tratamiento en el IVA de las transmisiones de valores respecto de las que concurren las circunstancias previstas en el artículo 108.2 de la Ley del Mercado de Valores, en la redacción dada a este último precepto por la Ley 7/2012 (Modificación de la normativa tributaria y presupuestaria y de adecuación de la normativa financiera para la intensificación de las actuaciones en la prevención y lucha contra el fraude).

Así, las transmisiones de valores en las que concurran las circunstancias que se indican a continuación se excluyen de la exención del IVA prevista con carácter general para las transmisiones de valores:

– Que tengan por objeto valores no admitidos a negociación en un mercado secundario oficial.

– Que sean realizadas en un mercado secundario no oficial.

– Que mediante su realización se hubiese pretendido eludir el pago del impuesto correspondiente a la transmisión de los inmuebles propiedad de las entidades que representen dichos valores, en los términos a que se refiere el artículo 108 de la Ley del Mercado de Valores.

Adicionalmente, en el citado artículo 108.2 de esta Ley se establece que las referidas transmisiones de valores que estén sujetas y no exentas del IVA tributarán en este último impuesto, no como transmisiones de valores sujetas y no exentas, sino como transmisión de inmuebles realizada a título oneroso.

Tributarán por IVA siempre que se trate de empresarios quienes efectúen las transmisiones de valores y por TPO (Transmisiones Patrimoniales Onerosas) cuando el transmitente sea una persona física.

3. Nuevos supuestos de “inversión del sujeto pasivo”

Se establecen tres nuevos supuestos de aplicación del procedimiento de “inversión del sujeto pasivo”, en los que el sujeto pasivo del IVA correspondiente a las entregas de bienes o prestaciones de servicios que se indican a continuación no será el empresario o profesional que las realiza, sino el empresario o profesional destinatario de tales operaciones:

Entregas de terrenos o de edificaciones que en principio estarían exentas del IVA en aplicación de lo previsto, respectivamente, en los números 20º o 22º del apartado 1 del artículo 20 de la Ley 37/1992 (Ley del IVA), pero respecto de las que, al amparo de lo previsto en el apartado dos del mismo artículo 20, se produjese la renuncia a la aplicación de la correspondiente exención.

Entregas de bienes inmuebles efectuadas en ejecución de la garantía constituida sobre los mismos.

Se establece asimismo que también se produce ejecución de garantía cuando se transmite el inmueble a cambio de la extinción total o parcial de la deuda garantizada o de la obligación de extinguir la referida deuda por el adquirente (dación en pago).

Ejecuciones de obra, con o sin aportación de materiales, así como las cesiones de personal para su realización, que tengan por objeto la urbanización de terrenos o la construcción o rehabilitación de edificaciones. Tanto en los casos de contratos directamente formalizados entre el promotor de la obra y los contratistas, como en los casos de contratos formalizados con los subcontratistas.

La Ley 7/2012 ha eliminado la facultad que hasta ahora, y en nombre y por cuenta del empresario que realiza la entrega, tenían los empresarios o profesionales que resultasen ser adjudicatarios en procedimientos administrativos y judiciales de ejecución forzosa, para efectuar la renuncia a la aplicación de determinadas exenciones al amparo de lo previsto en el artículo 20.dos de la Ley del IVA. “Ello es seguramente debido a la nueva configuración del sujeto pasivo del IVA en las referidas transmisiones de bienes, cuando los bienes objeto de transmisión son terrenos o edificaciones”, aclara Miguel Ángel Ferrer.

4. Transmisión de terrenos.

La transmisión de terrenos (rústicos o solares) e inmuebles se encuentra gravada tanto por la Ley del IVA como por la del TPO, pero, existen operaciones concretas que, si bien están sujetas a IVA, la propia norma las declara exentas. Por este motivo, la operación quedaría gravada por TPO.

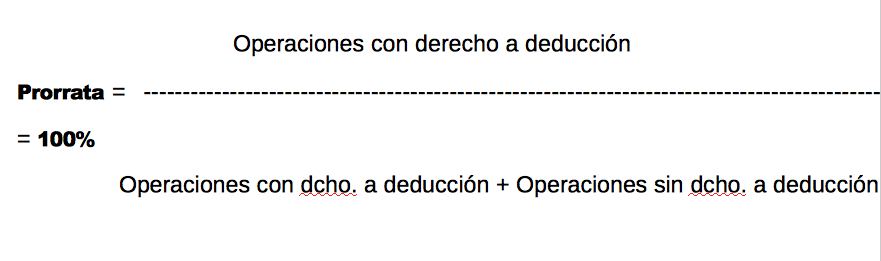

Para estas operaciones existe la posibilidad de renunciar a la exención de IVA cuando el sujeto pasivo (adquirente) es también empresario o profesional y tiene a su vez el derecho a la deducción del 100% del IVA soportado en sus adquisiciones.

Comúnmente se denomina a esto “prorrata” del 100%, que es el resultado de la siguiente operación:

“Así, si un empresario realiza alguna operación exonerada, como por ejemplo, el alquiler de viviendas, no tendrá derecho a deducir el 100% del IVA soportado en sus adquisiciones. En este caso, si este empresario adquiere un inmueble, el vendedor (empresario) no podrá optar por renunciar al IVA”, explica el responsable de Arrabe Asesores.

“Así, si un empresario realiza alguna operación exonerada, como por ejemplo, el alquiler de viviendas, no tendrá derecho a deducir el 100% del IVA soportado en sus adquisiciones. En este caso, si este empresario adquiere un inmueble, el vendedor (empresario) no podrá optar por renunciar al IVA”, explica el responsable de Arrabe Asesores.

“En la venta de este tipo de bienes, cuando se alcanza la sujeción al IVA, por la propia dinámica del impuesto, el IVA soportado se descontará del IVA que posteriormente se repercuta. Pero cuando opere la exención, se aplicará el TPO, que no es deducible, sino que incrementa los costos comerciales de la operación, generando un efecto financiero perjudicial, que podrá disminuirse de algún modo mediante las amortizaciones”, añade Ferrer.

5. Devolución mensual del IVA

“Con este sistema se pretende evitar el coste financiero que representaba el diferimiento en la percepción de las devoluciones, especialmente en aquellos períodos de declaración en los que se habían realizado fuertes inversiones o bien cuando se tiene la intención de comenzar el ejercicio de una actividad empresarial o profesional”, indica Miguel Ángel Ferrer.

El régimen de devolución mensual se abre a la gran mayoría de los sujetos pasivos que deban tributar por el IVA, con independencia de la naturaleza de sus operaciones y del volumen de éstas (desaparece el límite que solo permitía este sistema de devolución a las empresas exportadoras), y muy especialmente a los empresarios o profesionales que se conviertan en tales en la medida en que adquieran bienes o servicios con la intención de destinarlos al ejercicio de una actividad empresarial o profesional.

Para poder ejercitar el derecho a la devolución mensual, los sujetos pasivos deberán estar inscritos en el Registro de Devolución Mensual”. Su entrada se articula a través de una Declaración Censal específica salvo para los sujetos pasivos que estuvieran inscritos en el registro de exportadores y otros operadores, para los cuales la norma prevé su inclusión automática.

Este registro es plenamente compatible con las entidades que tributen conforme al régimen especial del grupo de entidades, designándose en este caso a la entidad dominante como la competente para solicitar el alta, de acuerdo con el carácter de representante del grupo.

Para acceder a la devolución mensual del IVA será imprescindible:

a)Inscripción en el Registro de Devolución Mensual. Presentación del modelo 036 obligatoriamente por vía telemática; «Declaración Censal de alta, modificación y baja en el Censo de Empresarios, Profesionales y Retenedores» (marcando la casilla 129) o el modelo 039 «Comunicación de datos relativos al régimen especial del grupo de entidades en el Impuesto sobre el valor Añadido» (casilla 12). No es necesaria la inscripción para los ya inscritos en el Registro de exportadores y otros operadores económicos.

b)Presentación telemática de las autoliquidaciones mensuales del IVA (modelo 303 «Impuesto sobre el Valor Añadido. Autoliquidación»).

c)Presentación mensual del modelo 340 («Declaración informativa de operaciones incluidas en los libros de registro»).

El sujeto pasivo podrá entender desestimada la solicitud de inscripción en el Registro si transcurridos tres meses desde su presentación no ha recibido notificación expresa de la resolución del expediente.

6. Modelo 347.

En la declaración anual de operaciones con terceras personas habrá que tener en cuenta que entró en vigor para la declaración que hay que presentar en el año 2012, con los siguientes cambios respecto al año anterior:

El volumen de operaciones que se incluyan en la declaración anual deben detallarse por trimestres.

El plazo de presentación de la declaración se ha adelantado al 28 de febrero, en lugar del 31 de marzo como fecha límite.

Las empresas que se encuentren adscritas al régimen de devolución mensual del IVA que ya presentan el modelo 340, no tienen la obligación de presentar el modelo 347.

Estos cambios que se han introducido van a provocar un mejor acotamiento de las operaciones entre las empresas, acortan los plazos de presentación y persiguen un control más exhaustivo del cambio de periodos de liquidación de las diferentes facturas entre las empresas.

7. Facturas.

Es importante tener en cuenta la regulación de este tipo de documentos. Si no se respetan los requisitos previstos o no contienen la información que seguidamente se detalla, pierde la calificación de “factura” y, con ello, la deducción del IVA soportado puede ser cuestionada por la Administración:

a)Número de factura y, en su caso, número de serie.

b)Fecha de su expedición.

c)Identificación del obligado a emitirla y del destinatario: nombre y apellidos, la razón o denominación social completa.

d)NIF atribuido por la Administración española o por otro estado de la CE al obligado a emitirla, así como el NIF del destinatario en los siguientes supuestos:

– Entregas intracomunitarias exentas.

– Operaciones cuyo destinatario es el sujeto pasivo del IVA correspondiente a aquélla.

– Operaciones realizadas en el territorio de aplicación del impuesto (Península y Baleares), cuando el empresario o profesional obligado a expedir la factura se considera establecido en dicho territorio.

e)El domicilio de ambas partes.

f)La descripción de las operaciones. Debe hacerse mención al precio unitario sin impuesto de dichas operaciones y de los descuentos o rebajas.

g)El tipo o tipos impositivos aplicados a las operaciones.

h)La cuota tributaria que se repercuta.

i)La fecha de realización de las operaciones que se documentan o en la que se haya recibido el pago anticipado, cuando sea fecha distinta a la de expedición.

j)Base normativa de la no sujeción o exención de la operación, si es que corresponde.

“La emisión o compra de facturas falsas (con el fin de reflejar mayores gastos o reducir la tributación) deben ser descartadas por todo empresario. Emplear facturas falsas, justificantes u otros documentos falseados es una infracción sancionable. Además, la utilización de medios fraudulentos (cuando los documentos simulados alcanzan un porcentaje superior al 10% de la base de la sanción), vuelve la infracción en muy grave (artículos 191 – 193 LGT), sin perjuicio de las eventuales sanciones penales que pudieran derivarse”, advierte Miguel Ángel Ferrer.

8. Cuenta Corriente Tributaria.

Es un sistema de regularización de pagos y devoluciones entre los sujetos pasivos y Hacienda que, utilizando el método de compensación de créditos, hace posible agilizar los pagos y devoluciones compensando unos con los otros. Para poder acogerse a este sistema se requiere que el sujeto pasivo resulte acreedor de la Administración Tributaria por devoluciones continuas. Además, se deberán de cumplir una serie de requisitos adicionales.

Los requisitos para poder solicitar una cuenta corriente tributaria son los siguientes:

– Que ejerzan actividades empresariales o profesionales y que, debido a ello, hayan de presentar declaraciones-liquidaciones de IVA, retenciones a cuenta del IRPF o del Impuesto de Sociedades.

– Que el importe de los créditos reconocidos durante el ejercicio anterior a la solicitud de la cuenta corriente sea equivalente, al menos, al 40% de las deudas tributarias devengadas en el mismo período de tiempo.

– Que estén al corriente de sus obligaciones tributarias.

– Que no hayan renunciado a su aplicación en los dos ejercicios anteriores a aquel en que se presente la solicitud.

Las anotaciones en la cuenta corriente tributaria se realizan trimestralmente, los días 31 de marzo, 30 de junio, 30 de septiembre y 31 de diciembre de cada ejercicio. En esas fechas se anotan las nuevas deudas o devoluciones y se notifican al sujeto pasivo que tiene 10 días para formular alegaciones. Pasado ese plazo, a los 15 días se dicta liquidación provisional.

Se anotan, por un lado, los créditos reconocidos al sujeto pasivo que correspondan al IRPF, IS o IVA y que hayan sido resultado de devoluciones de oficio acordadas o que se hayan solicitado después de su inclusión en el sistema. Por otro lado, se anotan las deudas que resulten de las declaraciones-liquidaciones de IRPF, IS, IVA y retenciones y pagos a cuenta del IRPF y Sociedades.

No se podrán anotar, y por tanto no serán compensables, las siguientes deudas:

– Las que procedan de declaraciones-liquidaciones presentadas fuera de plazo.

– Las derivadas de liquidaciones provisionales o definitivas practicadas por los Órganos de la Administración Tributaria.

– Las devengadas en concepto de IVA por las importaciones.

– Las devoluciones reconocidas en procedimientos especiales de revisión establecidos en la Ley General Tributaria, y en la resolución de recursos y reclamaciones.

Este sistema puede resultar muy beneficioso para las empresas que cumplan estos requisitos, teniendo en cuenta que los pagos de las deudas con Hacienda hay que hacerlos puntualmente, mientras que las devoluciones suelen demorarse bastante. Además, con este sistema es posible compensar cobros y pagos de distintos impuestos, algo que no está permitido fuera de este procedimiento.